En bref

En bref

- Pour un revenu moyen et en ayant travaillé et cotisé toute sa vie, les rentes de vieillesses couvre environ le 60% du revenu antérieur

- En cas de retraite anticipée, les rentes sont fortement amputées

- Il devient nécessaire de mettre en place une prévoyance pour combler les lacunes

Les questions à se poser

- Quelles seront les prestations prévues par l’AVS et mon 2e pilier ?

- Ai-je suffisamment épargné (titres, comptes, immobilier …) pour compenser le manque à gagner au moment de ma retraite ?

- Comment puis-je organiser ma succession en tenant compte de mon conjoint et de mes enfants ? Quelles sont les variantes à étudier ? Devrais-je régler ma succession dès maintenant ?

Mauvaises nouvelles pour les futurs retraités

Quelques constats alarmants :

- Baisses successives du taux technique de l’épargne sur les avoirs du 2e pilier

- Baisse du taux de conversion utilisé pour calculer les futures rentes vieillesses

- Augmentation régulière de la durée de vie des retraités

- Diminution du nombre d’actifs par rapport aux rentiers

Le financement de l’AVS toujours en recherche de solutions fiables pour l’avenir

Projet d’augmenter l’âge légal de la retraite avec un marché du travail toujours plus impitoyable pour les plus de 50 ans

Des rentes vieillesses 40% au-dessous du revenu antérieur

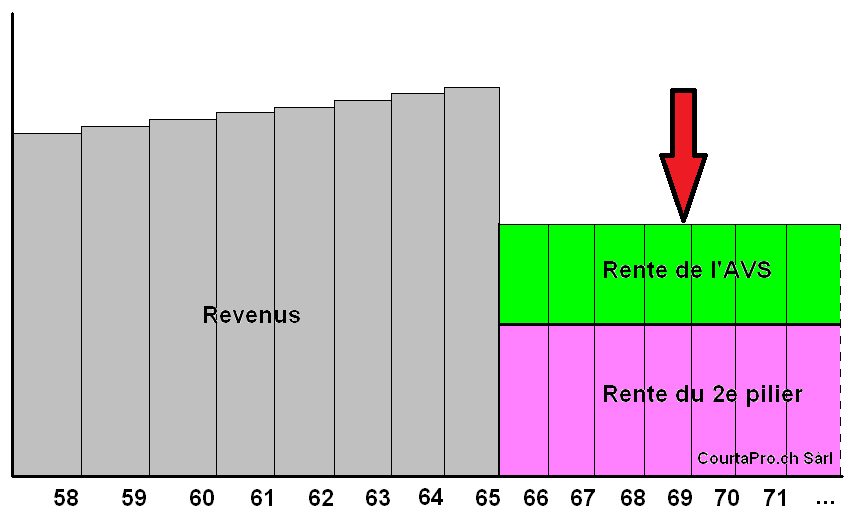

En mettant en place le système des 3 piliers, le législateur avait prévu que les rentes de l’AVS et du 2e pilier maintiennent le niveau de vie antérieur. Ce n’est plus le cas. Si vous avez un 2e pilier basique, vous toucherez probablement des rentes correspondant à peu près à 60% de votre dernier revenu.

Cela signifie que pour une personne ayant cotisé toute sa vie (44 ans) et prenant sa retraite à 65 ans, son niveau de vie baisse de 40% à son départ à la retraite.

Est-ce suffisant pour vivre … alors qu’on a plein de projets ?

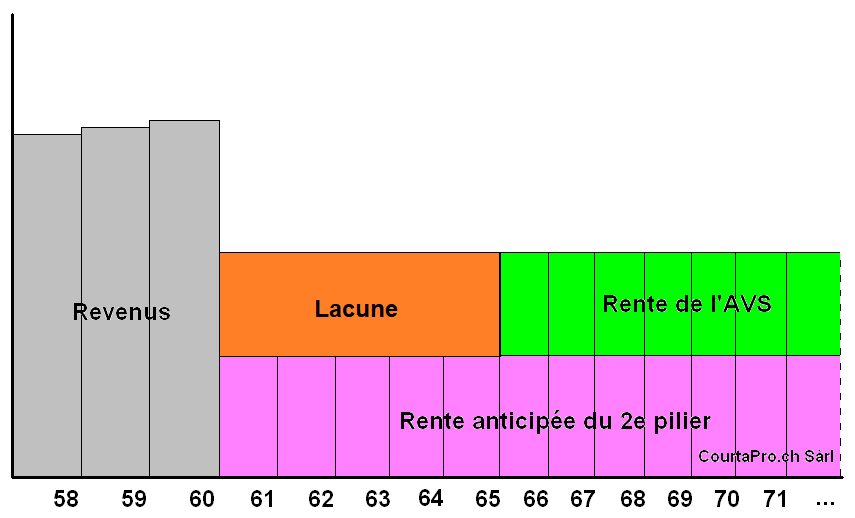

Comment se pose le problème de la retraite anticipée

Dans l’AVS, on peut anticiper sa retraite de deux ans … mais avec une baisse de 6.8% de la rente par année d’anticipation. Dans le 2e pilier, on peut généralement prendre une retraite anticipée dès 60 ans et parfois si le règlement le permet dès 58 ans, mais là aussi avec une baisse significative de la rente. La rente du 2e pilier peut être anticipée davantage que celle de l’AVS. Inévitablement cela crée une lacune de revenu.

Comment la combler ? Certains employeurs et certaines conventions collectives ont prévu une rente pont pour combler cette lacune. Mais beaucoup ne le font pas.

Comment allez-vous combler cette lacune ?

D’abord se poser les bonnes questions

- Ai-je envie de prendre une retraite anticipée ? En ai-je les moyens ?

- Quelles seront les prestations prévues par l’AVS et mon 2e pilier ?

- Ai-je la possibilité de racheter des années dans mon 2e pilier et ainsi déduire fiscalement cette somme ?

- Le règlement de ma caisse de pension me permet-il de prendre le capital si je le désire ?

- Ai-je suffisamment épargné (titres, comptes, immobilier …) pour compenser le manque à gagner au moment de ma retraite ?

- Comment puis-je organiser ma succession en tenant compte de mon conjoint et de mes enfants ? Quelles sont les variantes à étudier ? Devrais-je régler ma succession dès maintenant ?

Retraite à l’âge terme ou anticipée, c’est le même combat

Que vous preniez votre retraite à l’âge terme ou d’une façon anticipée, votre problème sera le même : vous aurez une lacune pour maintenir votre niveau de vie antérieur. Plus vous anticipez votre retraite, plus elle sera importante.

Compte tenu de ce problème, trois solutions possibles :

- Vous approchez de la retraite et n’avez pas fait d’épargne, ni de 3e pilier lié ou libre de capitalisation. Vous n’avez donc pas les moyens de combler cette lacune. Vous devrez nettement diminuer votre niveau de vie. La retraite anticipée est hors de votre portée.

- Vous approchez de la retraite, mais vous disposez d’un montant en épargne et 3e pilier. Combien aurez-vous ? Sera-ce suffisant ? Avez-vous fait des projections ?

- Vous avez encore devant vous au minimum 10 ans, le mieux serait 15 ou 20 ans. Alors faites un 3e pilier lié maximum et si vous êtes en couple et que vous travaillez tous les deux, faites-en un chacun. Vous aurez des économies fiscales, mais au moment crucial, vous aurez surtout un montant qui pourrait vous permettre d’améliorer le niveau de votre retraite.

Que pouvez-vous faire si vous disposez d’un capital ?

Allez, je commence par la grande illusion

Placer ce capital et combler cette lacune de revenu avec les intérêts du capital. Mais bien sûr ! C’est purement et simplement une illusion.

Oui éventuellement si vous avez plusieurs millions, mais quelques dizaines ou centaines de milliers de francs, vous rêvez. Les dernières crises financières ont montré ce que valent les promesses de hauts rendements. A moins que vous ne soyez un boursicoteur chanceux et assidu, cela ne le fera pas.

Mordre dans le capital

Ce sont vos économies et les économies sont faites pour cela, combler un creux en cas de besoin. Oui vous avez raison. Mais un creux temporaire, une mauvaise passe ponctuelle, pas un vrai creux de plusieurs années. C’est plutôt difficile, sauf si vous savez vous obliger à respecter un budget.

En fait, cela dépend beaucoup de votre rapport à l’argent. Certains gagnent très bien leur vie et dépensent encore mieux et ont de la peine à payer leurs factures. D’autres ont un revenu très moyen, dépensent peu et leur cagnotte augmente.

Rappelez-vous la fable de la Fontaine. A la fin, lorsque l’hiver est là, la fourmi gagne toujours sur la cigale !

Faire des rachats de cotisations dans le 2e pilier

Là on approche de la meilleure des solutions possibles, malgré tout ce que l’on peut raconter de choses désagréables sur le 2e pilier.

Aucun placement ne peut battre la rente du 2e pilier grâce à son taux de conversion. C’est la manière la plus efficace pour avoir un revenu régulier et le plus élevé possible.

Oui, je sais, le capital est bloqué et vous aimeriez bien le toucher pour en profiter. Libre à vous. Mais quand le capital sera épuisé, que ferez-vous avec juste l’AVS ?

Non seulement, je vous décourage de retirer le capital, mais au contraire je vous incite à faire des rachats de cotisations, déductibles fiscalement, pour augmenter vos avoirs de vieillesse et ainsi augmenter le montant de la rente du 2e pilier.

Si vous avez un avoir 3e pilier lié, bancaire ou assurance et si vous avez des lacunes dans le 2e pilier (qui n’en a pas ?), vous pouvez le transférer dans votre 2e pilier. Fiscalement, c’est une opération neutre. Vous aurez fait des économies fiscales durant des années avec le 3e pilier lié. Comme vous ne demandez pas le versement de ces avoirs 3a, le transfert se fait sans impôt. Le top ! et votre rente du 2e pilier va prendre l’ascenseur.

Faire une rente viagère

La rente viagère est en fait la petite sœur libre de la rente du 2e pilier. Le capital de départ provient de votre épargne ou, si vous n’avez pas pu vous en empêcher, de votre capital du 2e pilier. Il est converti en une rente viagère versée à vie. On peut même prendre en compte votre conjoint ou partenaire enregistré. Si vous décédez avant lui, la rente continue jusqu’à la fin de sa vie. Et si au 2e décès, il reste encore de l’argent, ce montant reviendra aux héritiers. Pas mal !

Lire aussi: Assurer un revenu garanti à la retraite.