En bref

En bref

- Il existe des produits bancaires et assurances liés à des fonds.

- L’assurance offre des avantages fiscaux et peut même offrir un capital garanti minimum

Les questions à se poser

- Etes-vous enclin au risque pour gagner plus ?

- Connaissez-vous les différences entre un placement en fonds bancaire et assurance ?

L’assurance de capitalisation liée à des fonds

L’assurance associée à des fonds de placement est un instrument idéal de prévoyance vieillesse individuelle.

Elle réunit les avantages de l’assurance et le potentiel de gain de la Bourse (mais aussi les risques !).

Le choix des fonds

En outre, elle permet au client de décider comment son épargne doit être placée, ce qu’il ne peut pas faire avec des pro¬duits traditionnels de prévoyance. Dans une large palette de fonds de placement émanant de différents fournisseurs, il choisit ceux qui correspondent à ses préférences personnelles d’investissement.

Quant au client qui ne souhaite pas sélectionner personnellement les fonds, il dispose de portefeuilles de fonds ou des plans réunissant plusieurs fonds, caractérisés par des stratégies d’investissement différentes.

Ce qui se passe à l’échéance

Le montant versé à l’échéance du contrat correspond à la valeur actuelle des parts de fonds ou du portefeuille (pas de capital garanti !). Pour des raisons évidentes, il n’est pas possible de prédire avec certitude le montant du capital constitué à l’expiration du contrat. Toutefois, l’horizon d’épargne à long terme et la gestion professionnelle des place¬ments permettent d’escompter un rendement intéressant.

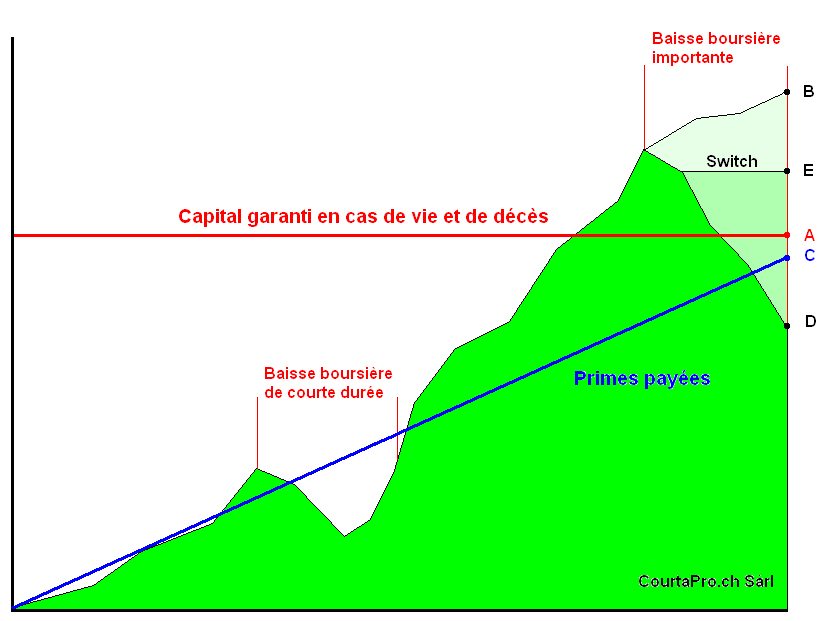

On peut changer de fonds en cours de route

Il faut aussi noter que l’investisseur peut « switcher » c’est-à-dire modifier la part des fonds précédemment choisi, augmenter ou diminuer un ou plusieurs fonds, voire supprimer un fonds et introduire un ou plusieurs autres. Toutefois, ce switch (souvent gratuit) peut entraîner la vente des parts déjà acquises du fonds supprimé à un moment qui peut ne pas être favorable. Cet acte facile n’est donc pas anodin.

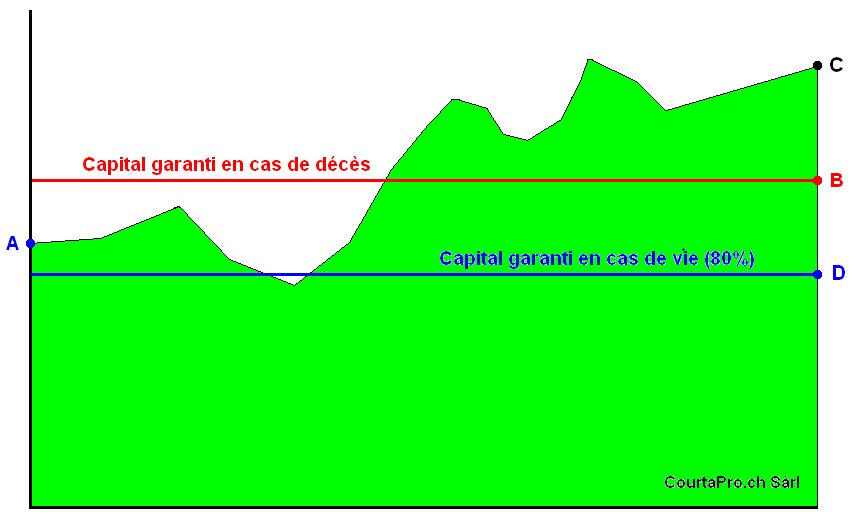

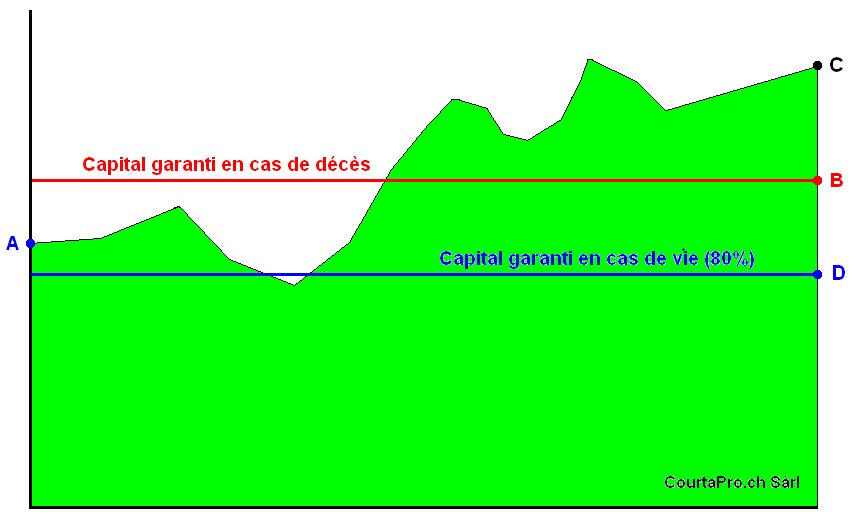

Ce qui se passe en cas de décès

En cas de décès prématuré, la compagnie garantit un capital minimum indépendamment de l’évolution de la Bourse. Ainsi le bénéficiaire jouit toujours d’une certaine sécurité financière.

Il va de soi que la police peut couvrir également d’autres risques, par exemple par le biais d’une rente d’invalidité.

La loi reconnaît à l’assurance associée à un fonds de placement le caractère d’un instrument de prévoyance vieillesse individuelle.

Cela signifie qu’en cas de vie, les versements en capital seront exonérés d’impôt sur le revenu, à condition que la durée du contrat ait été de 10 ans au moins.

Alors que si ces mêmes fonds avaient été choisis auprès d’un établissement bancaire (= sans assurances décès), ils auraient été imposés (impôt sur le revenu et impôt anticipé).

On peut aussi choisir en plus un capital minimum garanti en cas de vie

Beaucoup compagnies offrent une option supplémentaire qui peut être fort appréciable : un capital minimum garanti en cas de vie et ceci quel que soit l’évolution de la valeur de vos parts au moment du versement.

Si la vente de ces parts apporte un capital supérieur (B) au capital garanti, vous toucherez ce premier. C’est le scénario le plus favorable.

Si le montant de la vente est inférieur au capital garanti, c’est ce dernier que vous toucherez (A). C’est le scénario le moins favorable. Mais avec ce capital garanti, vous ne subirez pas de perte (D). C’est bon à prendre.

Seule l’assurance peut offrir ce capital garanti

C’est le gros avantage de l’assurance. Les produits n’offrent pas cette garantie, même si vous êtes investi sur le même fonds. Cette garantie est donnée par la compagnie d’assurances. C’est donc une garantie extérieure aux fonds. Mais cette garantie a un coût qui fait baisser un peu le rendement de votre placement.

C’est une option que je recommande vivement.

Possible en 3e pilier lié et libre

Ces assurances peuvent être conclues dans le cadre du 3e pilier libre (3b) ou 3e pilier lié (3a) avec avantages fiscaux.

Possible aussi en prime unique

Vous avez un capital à disposition dont vous n’aurez pas besoin au moins 10 ans. Pourquoi ne pas l’investir dans une assurance prime unique liée à des fonds ?

Il y aura exonération fiscale à l’échéance …

… si et seulement si conclusion avant 66e anniversaire et durée du contrat de 10 ans et versement de la prestation dès 60 ans.

Il est nécessaire aussi qu’il y ait un capital en cas de décès et que le preneur d’assurance soit la même personne que la personne assurée.

De ce fait cette prime unique est considérée comme un produit de prévoyance.

Un placement comparable sur un produit bancaire est souvent fiscalisé sur le rendement. C’est l’avantage de l’assurance de prévoyance.